95油价波动图_95油价变化曲线怎么算出来的

1.怎么判断原油价格的涨跌?

2.国内成品油为什么连续降价

3.ISLM曲线的经济含义

4.原油价格涨幅与什么有关

5.油价和成本对SEC上市储量的影响研究

6.油价还能下跌吗?粮价、猪价最新走势!请注意一件事!

现在的高中题都这么变态了么?汗。。。

北京那种题目比较简单,在同一条线上移动的,说明两个变量之间的关系并没有改变,也就是只存在一种平衡,一个变量的增加必然引起另一个变量按照既定的关系变化

四川那种两条线的,说明两个变量的关系发生了一次改变,也就是脱离的原有的平衡,达到了新的平衡

这类题目第一步先确定斜率,就是确定直线是左上右下呢,还是右上左下。规律是,一个变量的增加引起另一个变量的增加的,是左下右上;一个变量增加引起一个变量减少的,是左上右下。这两个题目都是一个增加另一个减少,因此是左上右下的线,排除两个选项。第二步就是看题目描述变量是怎么变的。第一类题目就看箭头的方向,他说下调票钱,因此纵轴肯定是向下的,乘车人数增加,横轴肯定是向右的,这两个你确定一个,就能判断了。第二类题目其实我觉得他出的有问题,非要选的话,也是看描述,他说油价上涨,也就是纵轴变化,那你设横轴不变,在横轴上取一个点,做一条和纵轴平行的直线,这条直线上和曲线的焦点,也就是D1和D2的变化,哪个符合油价上涨的定义,就是哪个。如果是横轴的变量需要变,就在纵轴上取点,做横轴的平行线,然后根据与曲线的交点变化确定

打了这么多字,希望对你有帮助,学习加油!

怎么判断原油价格的涨跌?

| a、国内油价的总体水平要高于国际油价; b、国内油价的变化幅度要小于国际油价; c、国内油价未能实现与国际油价涨跌同步(同涨同跌);(一句2分) |

| 试题分析:对图表,学生要认真观察,找出图表中所含的信息:比较对象、比较角度及项目、各种数据及变化特点等,抓信息要全面准确。具体而言,本题第一个小题是问的价格水平,这个从图表中就很明显的能看出来“国内油价的总体水平要高于国际油价”。图表式的要兼顾图表的各个要素,坐标曲线图要抓住曲线变化的规律,柱状饼式图要抓住个要素的比例分配及变化情况,生产流程图要抓住事理的时空、先后逻辑顺序等。 点评:做图文转化题的时候要注意以下几点:1、认真审题,明确要求。2、仔细人读图表,全面准确捕捉信息。3、依据题干要求,规范作答。 |

国内成品油为什么连续降价

一、原油价格走势图主要从K线,KDJ,boll线,MACD出发,结合小时线 4小时线进行分析。如果做的是超短线的就看5分钟线和15分钟线。K线判断:1小时4小时日线如出现了较大的阳线,那么比较有效的支撑就有大阳线的底部、中部和顶部,可以作为参考,其中日线尤其重要。boll判断:小时线,4小时线,日线的boll上轨都是近期有效的阻力 boll下轨则作为近时间段有限支撑,最好就是boll和4小时结合。

二、支撑位压力位的判断方法。这在原油上绝对是重点,因为原油不看大盘,没有庄家,也没有成交量参考,所以在支撑位和压力判断方面。全世界的投资者都看得非常重要,因此原油支撑位和压力的判断准确性也比炒股判断的准确性要高得多。支撑位和压力位的意义是当原油价格到了这个位一般就会反弹,如果要直接突破这个位就还会继续走,判断支撑位、压力位的理论上讲方法是很多的,但在这里本人只介绍几个非常重要的方法就行了,因为如要判断方法讲得太多会让大家做交易无从下手,一个是整数位如4500,4600,4700等等是支撑位和压力位,二是是前期的最高位和最低位是支撑位和压力位(这个在K线图上可以看到)。一般在操作上,做交易的本人见议最好在支撑位和压力位附近下单比较安全。例如,原油从高位跌到了支撑位4500附近,哪么你可以做多,哪么止损可以在4480下方,如果行情破位止损,亏损也不会太多的。反过来讲,如果行情直接下冲破了4580,哪么你就可以做空,行情还会跌的,但要等回调后再做空,这时你反手做空一样可以赚回来。当然,相反在压力下方做空,和突破压力位做多道理是一样的,我就不多讲了。包括你赚钱的目标都可以考虑在支撑位和压力附近的,比如我从4500做多,哪么涨到了4600,这就是个压力位,我也可以考虑在这个位附近平仓了结。因为原油的支撑位和压力的确是非常准的。

三、美元指数。美元指数是影响原油涨跌的最重要因素之一,美指数的涨跌跟原油的涨跌方向是相反的,在行情软件的左下角可以看到美指数的变化的,当然美指数也是有走势图和技术指标的,有时候大家看黄金的行情无法判断涨跌的时候,可以直接看美元指数走势和技术指标判断也是一样的,方向与原油的走势是相反的(当然影响原油价格的因素也不只是美元,所以这个判断也不是绝对准的)。另外就是原油连续,它与原油的涨跌方向是相同的,它也是影响原油涨跌的一方面因素。当然本人认为美指才是最主要的因素。

四、经济数据和政策因素了。数据以美国的经济数据为重点,判断方法其实很简单的,例如这个数据显视美国的经济利好,说明美元就要涨,原油就要跌,相反数据显视美国的经济不好,哪么说明美元要跌,原油要涨,所以这些都是围着美元转的,看数据主要是看这个数据对美元是利好还是利空,因为原油和美元是相反的嘛。能判断美元就可以判断原油了,另外还有原油的供求关系也是很重要的了,例如政策和数据显视全求经济有不好哪么就会有很多人买原油了,说明原油就要涨了。

ISLM曲线的经济含义

一、调整成品油价格要考虑两个因素:

一是百姓承受能力,

二是对环境治理的促进作用。

二、成品油是经过原油的生产加工而成,可分为石油燃料、石油溶剂与化工原料、润滑剂、石蜡、石油沥青、石油焦6类。 其中,石油燃料产量最大,约占总产量的90%;各种润滑剂品种最多,产量约占5%。各国都制定了产品标准,以适应生产和使用的需要。

原油价格涨幅与什么有关

### ISLM 模型

#### 引言

**I**nvestment—**S**ing / **L**iquidity preference—**M**oney supply model

短期性质:短期之内物价不变

1936年古典货币市场开始崩溃:现代货币市场没有成型-凯恩斯模型没有考虑产品市场和货币市场

该模型由John Hicks于1937 年开发,后来由Alvin Hansen [5]扩展,作为凯恩斯主义宏观经济理论的数学表示。

#### 产品市场的均衡 IS曲线

##### IS市场的前提条件

##### IS曲线的含义和推导

###### IS曲线的推导:两种推导的方式

```

IS曲线的数理推导:

```

[^1]: e是自发性投资;Y是总产出水平;d是投资对于利率的敏感程度

$$

I = S? \ \\

I = e -dr\\

S = -\alpha +(1-\beta (1-t))Y\\

\Rightarrow\\

r = A - BY \ \ (A=\frac{\alpha + e }{d} ; \ B = \frac{1-\beta (1-t) }{d} )

$$

###### Is曲线的几何推导

###### IS曲线的经济学含义

1. IS曲线是一条描述产品市场达到宏观均衡即I = S时,总产出与利率之间关系的曲线。

2. 在产品市场上,总产出与利率之间存在着反向变化的关系,即利率提高时总产出水平趋于减少,利率降低时总产出水平趋于增加。

3. 处于IS曲线上的任何点位都表示I = S,即产品市场实现了宏观均衡。反之,偏离IS曲线的任何点位都表示I ≠ S,即产品市场没有实现宏观均衡。**如果某一点位处于IS曲线的右边,表示I < S,即现行的利率水平过高,从而导致投资规模小于储蓄规模。如果某一点位处于IS曲线的左边,表示I > S,即现行的利率水平过低,从而导致投资规模大于储蓄规模。**

##### IS曲线的旋转和平移

- d越大,斜率越小:

d是投资对于利率的敏感程度——有利于经济的发展(可以使利率调整幅度变小,防止过激的经济政策)

[^2]: 改革开放初期的时候曲线斜率极大(经济的结果)

[^3]: 美国加息:0.25%;(防止调整幅度过大)而我国在初期的时候调整为1%

- $\beta$ 越大,斜率越小***

- 自发性投资的变化:整条曲线发生平移

? [^4]: 相对对于利率变化并不敏感

- 扩张的财政政策和紧缩的财政政策的影响

? - 扩张向外,紧缩向内(什么是扩张什么是紧缩)

? ***流动性陷阱

#### 货币市场的均衡 LM曲线

##### 曲线的含义和推导

###### LM曲线的推导:两种推导的方式

```

LM曲线的数理推导:

```

[^1]: 名义货币供应量和实际货币供应量:用P代表价格总水平,则实际货币供应量m与名义货币供应量M为m = M/P或M = Pm ;凯恩斯——让P = 1 :不考虑物价因素(在二战之后由于布雷省森林体系,物价较为稳定)+(西方国家出现严重的通货膨胀的时间是70-90年代)-滞涨

[^2]: 由于 P = 1,LM模型无法解释通货膨胀

[^3]: kY 交易使用的货币量,-hrL投机货币量

$$

L = M ? \\ ?

L = kY – hr ? \\

\Rightarrow \\

r = \frac{-m}{h} +\frac{k}{h} Y

$$

###### Is曲线的几何推导:

###### IM曲线的经济学含义

1. LM曲线是一条描述货币市场达到宏观均衡即L = M时,总产出与利率之间关系的曲线。

2. 在货币市场上,总产出与利率之间存在着正向变化的关系,即利率提高时总产出水平趋于增加,利率降低时总产出水平趋于减少。

? [^4]: -hr变大,货币量不变——挤占实体经济:企业投入资金量买股票,之后售出,(大量资金在-hr中)

3. 处于LM曲线上的任何点位都表示L = M,即货币市场实现了宏观均衡。反之,偏离LM曲线的任何点位都表示L ≠ M,即货币市场没有实现宏观均衡。如果某一点位处于LM 曲线的右边,表示L > M,即现行的利率水平过低,从而导致货币需求大于货币供应。如果某一点位处于LM曲线的左边,表示 L < M,即现行的利率水平过高,从而导致货币需求小于货币供应。

##### LM曲线的旋转和平移

- h的变化;

? [^5]: 改革开放初期:投机性货币需求 L2? = -hr;h极小,故LM倾向于垂直:之后1. 上海和深圳证券开放;2. 发行国债;举措都提高了h;

? [^6]: 当今中国利率调整主要为0.25%

- 分区:

? 水平的“凯恩斯区域”代表“流动性陷阱”;(衰退)

? 垂直的“古典区域”代表完全没有货币投机需求的状况;(过热)

? 正斜率的“中间区域”代表经济的正常情况

- m发生变化的时候发生平移(货币供应量的变化)

? - **降低准备金率**

? - **r减少货币增加**

? - **H基础货币供应量增加**

- 扩张向外,紧缩向内

[^7]: 货币政策的三大武器

非平衡的自我调节:

- 均衡点的自我调整——对于凯恩斯主义的批判

非平衡的状态的调控

我们国家对于当前中国的判断:扩张财政政策(力度更大),扩张的货币政策

开放经济:国际环境中的经济政策

- 货币政策被无风险套利:欧元区紧缩,货币政策利率下降——欧元和美元存在利差——被国际无风险套利机构利用——操作方式:和欧洲银行谈判-借钱买美元-存款到美国银行-存在利差(规避风险:汇率提前确定:远期交易)

- —大量买进美元:美元坚挺,欧元疲软—大宗商品价格暴跌—价格变化传导到国内—在经济衰退的时候油价下跌:工业原材料下降:商品价格下跌:消费预期降低:购买倾向下降—消费下降—投资下降—经济通缩

- 政策复杂程度极高

当下的中国的准备金率和利率的调整:1. 美国在加息 2. 人民币国际化程度不如欧元和日元

油价和成本对SEC上市储量的影响研究

上半年受环保及相关行业政策等因素的影响,柴油需求不容乐观。进入7月下旬,北方高温天气、南方台风多雨天气拖累,柴油价格上涨受到一定限制,介于原料成本高企,以及部分政策的连带支撑,价格较历史同期偏高。

图1、2016-2018年柴油批发价格走势图

数据来源:隆众资讯

据隆众数据分析:2018年上半年,中国主营柴油价格呈先抑后扬走势,2018年柴油半年度均价为6523元/吨,较2017年半年均价5528元/吨,上涨995元/吨,涨幅为18%。上涨的原因,主要是2018年原油涨幅较大,一度突破70美元大关,2018年6月底WTI涨至74.15美元,而2017年6月底同期仅为44.74美元,上涨幅度高达30美元,导致炼厂加工成本提高,价格一路上行。

国家出台“蓝天保卫战”的三年行动,部分不合规的柴油遭遇打压,汽柴价格或将维持高位。

国内柴油价格高企,是需求带动还是有价无市?我们通过各省市的需求情况来一探究竟:

图2、国内柴油消费量需求占比

单位:元/吨

数据来源:隆众资讯

从上图2国内柴油消费量需求占比图中可以看出,2017年我国成品油消费总量在1200万吨以上的省市共有12个,柴油消费量在500万吨以上的十省市中,有六省市位于沿海,华东占了四个:山东、江苏、上海、浙江,再就是辽宁、广东。

图3、国内柴油消费量需求占比

数据来源:隆众资讯

见上图3,国内各省市的需求情况参差不齐,青岛主营本月量已全部完成,泰安中油因为油库整改,发油量受到影响,完成率仅为不足3成。江苏中石化量完成率仍存缺口,在7-9成左右,江苏中油削减了任务量,苏南超额完成,苏北仍存欠量。而浙江主营省公司总任务已基本追平。主营月度量的完成进度高低不一。那么柴油零售是否存在可观的利润?

图4、柴油零售利润走势图

单位:元/吨

数据来源:隆众资讯

从柴油零售利润图中可以看出,2018年7月,中国加油站综合利润,柴油平均零售利润1361元/吨,环比下降3.16%。月内零售价兑现下调,但批发价接连上涨,柴油批零价差缩小,导致利润走跌。

零售利润下降,那么柴油进出口利润是否存在套利空间?见下图4,柴油进出口套利分析:

图5、柴油进出口套利走势图单位:元/吨

数据来源:隆众资讯

7月份,我国进口新加坡柴油平均每吨亏损13.83元,较2018年6月份亏损下降56.7元/吨,我国华南口岸柴油出口至新加坡平均每吨亏损287.58元,较2018年6月份亏损增加13.5元/吨。

进口方面,新加坡柴油价格上调,而国内柴油价格同步上涨,使得进口利润亏损收窄。出口方面,国内柴油批发价格上涨,而新加坡地区柴油价格同步上调,使出口收入亏损增加。

整体来看,国内过剩问题依旧突出,主要表现为炼油产能仍在扩张,而新能源等替代能源的上马,导致柴油需求增长呈继续放缓的趋势。

油价还能下跌吗?粮价、猪价最新走势!请注意一件事!

许进进1,2 任玉林1 凡哲元1 魏 萍1 张 玲1 郭鸣黎1

(1.中国石化石油勘探开发研究院,北京 100083;2.中国石油大学(北京),北京 102249)

摘 要 国内三大石油公司均在美国上市,SEC上市储量披露是一项必不可少的工作。国际原油市场价格波动频繁、国内操作成本逐渐上升,一系列棘手的问题致使SEC上市储量自评估工作较为被动,亟待明确油价和成本这两个关键参数对SEC上市储量的影响。以国内某具体的油田为研究对象,利用储量评估软件ORGE进行计算研究,分析了油价和成本变化对SEC上市储量的影响。研究表明:随着油价上升,SEC上市储量会增大,但上升的速率逐渐减缓;随着成本的上升,SEC上市储量会减小,但减小的幅度逐渐变小。油价和成本对SEC上市储量的影响是非线性的,分为3个影响阶段:剧烈影响段,缓慢影响段,微弱影响段。研究成果有利于石油公司决策层正确地预测和认识未来SEC上市储量存在的风险和潜力。

关键词 油价 成本 SEC上市储量 储量评估 敏感性分析

Study of the SEC Reserves Affected by Oil Prices and the Cost

XU Jinjin1,2,REN Yulin1,FAN Zheyuan1,WEI Ping1,ZHANG Ling1,GUO Mingli1

(1.SINOPEC Exploration & Production Research Institute,Beijing 100083,China;2.China University of Petroleum,Beijing 102249,China)

Abstract The three largest domestic oil companies he all entered into the stock market of United States.The SEC public disclosure of reserves was an essential task.Frequent price fluctuations in international crude oil market,the domestic operating costs increased gradually caused a series of difficult issues from the evaluation of SEC reserves more and more passive.So,the impact of oil price and costs on SEC reserves should be ascertained immediately.Considered a domestic oil field as a specific study object,calculated by ORGE software,and analyzed the changes of oil price and the cost in the impact on SEC reserves.The research result shows that SEC reserves will increase with the rising of oil prices,but the rate of increase gradually slowed down;SEC reserves will be reduced with operating costs rising,and the decreasing rate will increase.As can be seen from this result,the impact of oil prices and costs on the SEC reserves is nonlinear,and it can be divided into three sections,dramatic impact section,medium impact section and tiny impact section.Research result is conducive to the decision-makers’ accurate forecasting and understanding of the future SEC market risk and potential reserves.

Key words oil price;costs;SEC reserves;reserves evaluation;sensitivity analysis

近年来,随着国内石油工业的迅速发展,特别是中国加入WTO以后,国内三大石油公司均在美国成功上市。因此,就需要按照美国证券交易委员会(U.S.Securities andExchange Commission,简称SEC)的评估准则,对国内油田的上市储量进行计算、评估及对外信息披露,并每年向SEC提交上市储量评估报告[1~6]。

石油公司领导决策层需要了解油田真实的SEC上市储量,最关键的工作是要对油田上市储量风险和潜力进行客观的评价。国际市场油价波动频繁,国内操作成本不断变化,研究人员必须对将来油价波动、成本变化引起的SEC上市储量变化进行预测,进而为公司储量评价的潜力提前做出正确的预测,为广大股东投资者提供清晰的投资前景。因此,亟待明确油价和成本这两个关键参数对SEC上市储量的影响。

1 SEC上市储量的基本定义简介

在研究油价和成本对SEC上市储量影响之前,有必要对SEC上市储量的基本定义做一个简要说明。为保证上市石油公司信息披露的真实性和可靠性,确保投资者的利益,SEC制订了油气储量评估规则,并披露评估信息,这些信息直接影响着上市石油公司的股票价值和信誉。SEC规定,经济可储量分为证实储量Pv(Proved Reserves)、概算储量Pb(Probable Reserves)和可能储量Ps(Possible Reserves)[7~12]。

2 油价和成本对SEC上市储量影响的传统认识

油价和成本的变化对储量评价结果的影响主要是改变了税前净现金流零值出现的时间,即改变了油藏储量评价经济年限,使剩余经济可储量发生了变化。

过去,人们普遍认为油价上升会使得评估的SEC上市储量增大,只是一个简单的增大过程;成本上升会使得评估的SEC上市储量减小,只是一个简单的减小过程。随着国际油价和国内成本的不断变化,历年SEC上市储量评价得出的结论与这些普遍认识有所出入。那么,油价和成本对SEC上市储量的更深层次的影响亟待研究。

针对上述问题,本文以中国石化A油田为例,研究油价和成本的变化对该油田SEC上市储量的影响。目前,SEC的油价计算准则是以每个月1号的国际原油价格的平均值为依据,再根据油品折算到不同的区块、油田,最终的价格才是可以用的计算油价;成本包括可变操作成本和固定成本,一般可变成本和固定成本按照一定比例划分。SEC上市储量计算软件选取中国石化通用的ORGE软件。

3 油价和成本对SEC上市储量的影响研究

3.1 A油田SEC上市评估的基本经济参数

2009年,A油田的成本和油价经济参数见表1。

表1 A油田2009年SEC上市储量评估油价和成本参数

3.2 计算思路

为了更好地研究油价和成本同时变化对SEC上市储量的影响,用下面的计算步骤:

1)将成本按照10%的递增和递减逐渐变化,油价也按照10%的递减和递增变化,计算得到A油田在不同油价、不同成本下的经济可年限和SEC上市储量。

2)整理、分析所得经济年限和SEC上市储量值,并发现其变化规律。

3.3 计算结果

利用ORGE软件,结合上面的计算思路,计算得到的结果见表2至表9。

表2 1倍成本、变油价时计算结果

表3 0.7倍成本、变油价时计算结果

表4 0.8倍成本、变油价时计算结果

表5 0.9倍成本、变油价时计算结果

表6 1.1倍成本、变油价时计算结果

表7 1.2倍成本、变油价时计算结果

表8 1.3倍成本、变油价时计算结果

表9 1.4倍成本、变油价时计算结果

根据上面的数据表,分别以油价和成本为横坐标作出油田经济年限和SEC上市储量的变化曲线图(图1至图4)。

从图1、图2中可以发现:

1)在某一成本下,随着油价上升,油田经济可年限和SEC上市储量逐渐升高,但上升速率逐渐降低。对于A油田而言,油价较低时,经济可年限和SEC上市储量上升速率较高,随着油价的上升,经济可年限和SEC上市储量上升速率逐渐减缓,随着油价的继续上升,经济可年限和SEC上市储量逐渐趋于稳定。可以将油价对油田经济可年限和SEC上市储量的影响分为3段,即油价较低时的剧烈影响段、油价中等时的缓和影响段以及油价较高时的微弱影响段。

2)对比不同成本下的经济可年限和上市储量曲线,可以发现,成本越小,油价对油田经济可年限和SEC上市储量的影响越敏感,同时,3个影响阶段对应的油价也越高。例如,1.4倍成本时,油价上升至40$/bbl就由剧烈影响段进入缓和影响段,油价上升至65$/bbl就由缓和影响段进入微弱影响段;1倍成本时,油价上升至50$/bbl就由剧烈影响段进入缓和影响段,油价上升至70$/bbl就由缓和影响段进入微弱影响段;0.7倍成本时,油价上升至65$/bbl就由剧烈影响段进入缓和影响段,油价上升至90$/bbl就由缓和影响段进入微弱影响段。

图1 A油田在不同成本下经济可年限随油价的变化曲线

图2 A油田在不同成本下SEC上市储量随油价的变化曲线

从图3、图4中可以得到类似的发现:

1)在某一油价下,随着成本上升,油田经济可年限和SEC上市储量逐渐降低,但降低的幅度逐渐变缓,而且油价越高这种趋势越明显。

2)对比不同油价下的经济可年限和上市储量曲线,可以发现,油价越高,油田经济可年限和SEC上市储量随成本变化曲线的斜率越大,即成本对经济年限和上市储量的影响越敏感。

图3 A油田在不同油价下经济可年限随成本的变化曲线

图4 A油田在不同油价下SEC上市储量随成本的变化曲线

4 结论及建议

通过油价和成本对SEC上市储量影响的敏感性分析,发现油价和成本对SEC上市储量的影响是很复杂的,得到下面几点结论和认识:

1)随着油价上升,油田经济可年限和SEC上市储量逐渐升高,但上升速率逐渐降低。可以将油价对油田经济可年限和SEC上市储量的影响分为3段,即油价较低时的剧烈影响段、油价中等时的缓和影响段以及油价较高时的微弱影响段。

2)不同油田出现上述3个阶段时对应的油价应该具体分析,对具体的某个油田而言,成本越小,油价对油田经济可年限和SEC上市储量的影响越敏感,同时,3个影响阶段对应的油价也越高。

3)在某一油价下,随着成本上升,油田经济可年限和SEC上市储量逐渐降低,但降低的幅度逐渐变缓。

4)对比不同油价下的经济可年限和上市储量曲线,可以发现,油价越高,油田经济可年限和SEC上市储量随成本变化曲线的斜率越大,即成本对经济年限和上市储量的影响越敏感。

5)本文研究成果有利于石油公司决策层在了解油价和成本变化之后,正确地预测和认识未来SEC上市储量存在的风险和潜力。

参考文献

[1]刘桂玲,李红昌.国内外油气储量管理模式对比.油气地质与收率,2002,9(5):71~73.

[2]全国储委石油及天然气专业委员会.GBn269 -88石油储量规范 .北京:中国标准出版社,1988.

[3]尚明忠.用SEC标准进行储量评估应注意的主要问题[J].油气地质与收率,2004,12(1):49~51.

[4]李凡华,刘慈群.含启动压力梯度的不定常渗流的压力动态分析[J].油气井测试,19,6(1):1~4.

[5]刘超英,郭娜,闫相宾.国内油气储量评估及信息披露与SEC对析[J].与产业,2009,11(2):18~22.

[6]胡志方,杨园园,吴官生,等.关于SEC油气储量评估及影响因素分析[J].石油天然气学报,2006,28(2):48 ~49.

[7]贾承造.美国SEC油气储量评估方法[M].北京:石油工业出版社,2004.

[8]杨通佑,范尚炯,陈元千,等.石油及天然气储量计算方法[M].北京:石油工业出版社,1990.

[9]刘永泽.石油和天然气会计问题研究[M].北京:中国财政经济出版社,2002.

[10]Arnum P V.Financial insights:should the SEC reform oils and gas reserves?[N].Chemical Market Reporter.2005-03-07(9).

[11]US Securities and Exchange Commission(SEC)Guidelines.Concept release on possible revisions to the disclosure requirements relating to oil and gas reserves[EB/OL].(2007-12-12)[2008-10-20].://.sec.gov/rules/concept/2007/33-8870.pdf.

[12]US Securities and Exchange Commission(SEC)Guidelines.Financial accounting and reporting for oil and gas producing activities pursuant to the federal securities laws and the energy policy and conservation act,18[EB/OL].[2008-10-20].://.law.uc.edu/CCL/regS-X/SX4-10.html.

随着11月份的正式开始,很多种养殖户非常收藏国内粮价、猪价的走势趋势!进入到11月中下旬,粮价、猪价又有哪些新变化?国内汽、柴油价格在未来是否会继续上涨?今天猪财神就为大家重点收藏一下,猪价、粮价在11月中下旬的行情走势!同时为广大的种养殖户展望一下汽、柴油价格的涨跌形势!具体情况,咱们一起说一说!

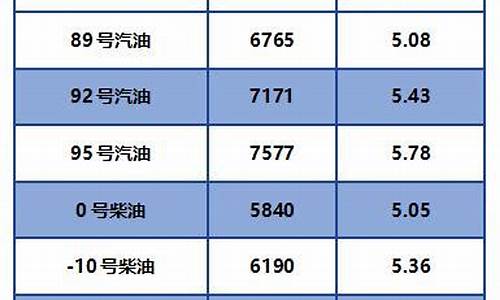

进入到11月份以来,国内成品油价新一轮调整已经完成!按照国家发改委发布的油价调整最新公告来看,92号、95号汽油,零号柴油价格再次迎来上涨!从10月下旬开始一直到现在,国内成品油价格二连涨,这也让很多的种植户格外收藏,未来一段时间国内成品油价格是否能够迎来回落。

在欧佩克原油出产国限制原油产能的情况下,国际原油价格迎来大涨,导致国内成品油价格上涨。

毕竟根据我国《石油价格管理办法》的相关规定来看,一旦国际原油价格迎来上涨,国内成品油价格自然也会迎来相应调价。

但这样的涨价也将注定难以持续,如果这些欧佩克原油出口国持续限制原油产能,这无疑会对全球的油品消费市场带来冲击。

现在因为公共卫生导致各国经济正在面临挑战,油品消费需求本身就处在低迷状态。

原油价格的上涨也将加剧这样的情况,无疑是雪上加霜。

从油价调整规律来讲,经过二连涨的国内成品油价格已经出现了上涨乏力的情况。

随着95号汽油价格重新涨至9元每升以后,国内成品油消费需求或将逐步下降。

而且在多个国家开始释放战略储备原油之后,也将进一步改善现在油价过高的问题。

猪财神认为,进入到11月中下旬,国内成品油价格或将迎来下跌趋势,随着12月份的日益临近,油价迎来暴跌也将成为大概率。

猪价、粮价“突变”!中央提出新方案!两件事大家要警惕!

猪财神说:下面咱们继续来收藏一下国内猪价粮价的总体形势。

猪财神分别从粮价、猪价的总体概况和大家需要注意的行情问题这几个角度,为大家做一个系统分析!篇幅较长,希望大家看到最后!

猪价现状背景:随着国家启动新一轮储备肉投放之后,全国很多地区也已经积极进行相应的储备肉投放操作。

现在国内生猪价格已经开始呈现持续下跌,根据现阶段的猪价下跌形势来看,基层猪价即将跌破13元每斤,进入到12元时代。

受到玉米、豆粕等饲料原料价格大幅上涨的影响,现在基层猪粮比已经跌至8.:1的水平。

随着生猪价格的继续下降,对于广大的养殖户们来讲,现在的生猪实际收购价与11月初相比,总体跌幅已经逼近两元每斤,养殖户们的生猪饲养利润起码要下降400元左右。

注意第1件事:如果大家还是要一味地选择捂栏扛价,或将面临到的损失和风险会越来越大。

结合目前基层生猪市场形势来看,猪财神认为国家在未来一段时间还会继续通过储备肉投放的方式来调节基层猪价。

生猪价格在今年的四季度难以冲上高价,哪怕有季节性消费利好的提振也难以改变生猪价格持续波动的命运。

在这个时刻,养殖户们选择捂栏扛价、二次育肥注定会面临越来越大的挑战。

在这时候赌行情、赌市场很不明智,所以建议广大的养猪人能够结合生猪饲养的成本情况,把握住卖猪机会。

粮价现状背景:随着11月份的正式开始,基层粮价的走势形势变得格外坚挺。

虽然在前两天山东、华北等地的玉米价格开始出现了规模化下跌,东北地区的玉米价格表现出异常坚挺的态势。

根据产能相关数据来看,在今年我国玉米总产量下降了约600万吨左右;而东北两个主产区的玉米总产量与往年相比下跌了1000万吨左右。

通过这两个数据来看,为我们说明在2022年新季秋玉米,全国各地的玉米已经实现了丰产。

透过这样的数据也为我们说明东北地区的玉米价格会更加坚挺,毕竟实际的供需关系摆在那里。

而且东北地区本身就是生猪调出区,生猪产能处在高位,这也势必会进一步地影响东北地区的生猪饲养成本情况。

注意第2件事:综合这些因素来看,今年新季秋粮集中上市之后,东北等地的玉米、大豆价格还有坚挺上扬的趋势。

在粮食产区玉米、大豆价格迎来涨价的带动之下,山东、华北等地的粮价自然也会迎来一系列的利好改善。

结合目前全球粮价上涨的影响,也为我们说明中间商、贸易商在粮食购销方面还会更加积极,所以在未来一段时间粮食价格还有一系列的利好变化。

不过相对应的政策层面对于粮价的调整力度也会持续扩大;一方面要保障农民的种地收益;另外一个方面也要规避粮食价格上涨过猛的风险。

综合以上情况来看,进入到11月下旬之后,粮价、猪价的行情格局会更加显著,等待咱们种养殖户的必定是更强力的政策保障。

粮价、猪价的波动曲线会逐步回归平稳,大家的种养殖收益在今年一定不会差。

在这里还是恳请大家行动起来,点击文末右下角在看,一起为国家的粮价、猪价、交通政策点个赞。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。